环卫行业深度:环卫扩张有力 刚需属性再迎良机

摘要

■环卫板块快速扩张,刚需属性再度迎良机:环卫市场空间巨大,环卫板块快速扩张,运营上市企业新增侨银环保、玉禾田,环卫运营企业获得资本市场的认可,业务规模有望不断扩大。垃圾分类政策高度不断提升,试点城市工作如火如荼开展,使得垃圾分类带动环卫板块发展。随着城镇化进程推进,机械化率不断提升,环卫服务市场化不断开放,使得环卫装备和运营服务持续向好。疫情防控背景下的消毒清洁需求,有望使环卫装备和消杀服务受益。环卫板块的民生刚需属性再度凸显,板块快速扩张可期。

■机械化率进一步提升,环卫设备稳步放量:截至2017年,全国城市道路清扫机械化率为65.0%,县城道路清扫机械化率为57.3%,机械化率呈稳步提升趋势,但政策提出2020年底前,地级及以上城市建成区机械化率达到70%以上,县城达到60%以上,以及相较于欧美发达国家,其环卫行业机械化率普遍达到80%以上,可见我国环卫机械化率水平仍有较大提升空间。随着政策的推广及技术的发展,驱动环卫产业向新能源、智能化升级。据测算,2018-2020年,由于机械化率提升和存量置换带来的全国新增环卫设备市场规模达618亿元。随着垃圾分类工作持续推进,有望为环卫设备带来超200亿市场空间。

■市场化趋势加速,环卫服务千亿级市场空间待开发:环卫服务作为居民生活刚性需求,市场空间未来会随着居民生活水平提高而不断扩容。长期来看,环卫服务的投入和居民收入水平和生活水平呈现正相关。政策推动下我国环卫服务市场化商业模式逐步显现,随着环卫服务市场的逐步释放和我国城镇化的不断推进,将逐渐实现政企分离,降低成本和政府财政负担,提高运作效率。我们以城乡建设统计年鉴数据为基础,参考清扫、清运、运营维护费用,由此估算城乡道路清扫保洁、城乡垃圾清运、公共设施运营服务的市场空间超2000亿元。

■投资建议:环卫板块由于市场空间大,民生刚需属性凸显,引发市场关注度和热议,短期疫情催化下的环卫新逻辑叠加长期稳健基本面是行业异军突起的重要砝码。推荐专注精细化运营,践行标准化服务的环卫运营标的【玉禾田】;推荐垃圾分类等利好下设备服务齐放量的环卫装备+服务标的【龙马环卫】;推荐环卫装备绝对龙头、服务业务后来居上的【盈峰环境】;建议关注立足广东,辐射全国的环卫运营标的【侨银环保】。

■风险提示:政策推进力度不及预期,市场化推进不及预期,竞争加剧,垃圾分类效果不及预期,疫情影响。

1.环卫板块快速扩张,机遇与挑战并存

1.1.公共事业属性,轻资产运营模式

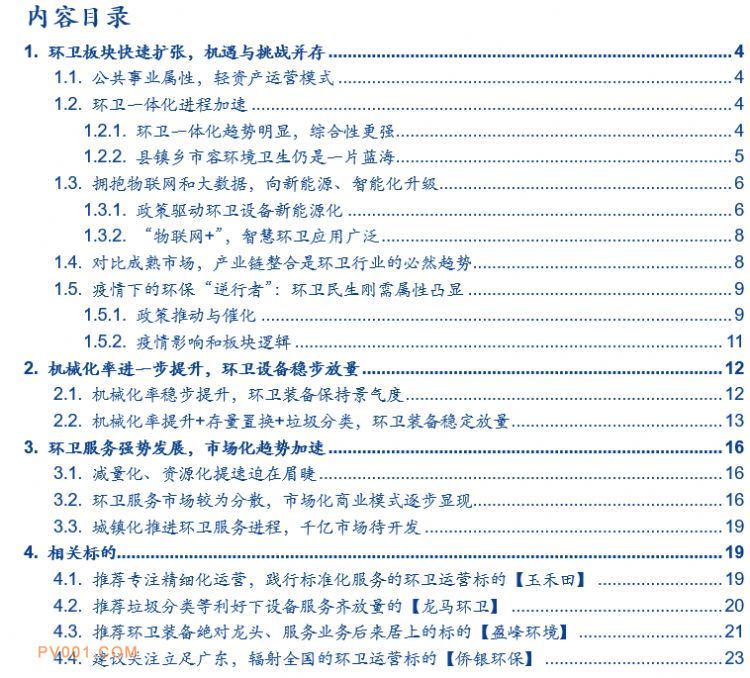

环卫服务行业具有显著的公用事业特征,同时具备垄断效应和规模效应,与其他公用事业行业例如污水处理、垃圾焚烧、电力燃气等具有相似的市场发展和竞争格局。不同的是,环卫服务行业一般采用轻资产模式,不涉及大型基建建设,主要是从项目取得到实施运营,涉及环卫装备采购以及人员培训。我们选取了A股上市公司2019年第三季度的经营数据做对比,环卫服务行业的ROE、ROA和资产周转率水平均远高于环保其他领域平均水平。

1.2.环卫一体化进程加速

环卫作为居民生活刚性需求,市场空间未来会随着居民生活水平提高而不断扩容。长期来看,环卫服务的投入和居民收入水平和生活水平呈现正相关关系。根据城乡统计年鉴数据,2005至2016年,中国环卫投资保持了较快的增长趋势,2016年我国城市市容环境卫生投资达445.2亿元,2005年至2016年年复合增长率近11%。

1.2.1.环卫一体化趋势明显,综合性更强

环卫一体化主要包括三个方面:作业方式一体化,垃圾分类一体化,城乡环卫一体化。

作业方式一体化,是指区域内的环卫服务作业,包括从分类、清扫、保洁、运输、中转、最终处理等的全过程,都由一家主体进行。一方面,一家主体对区域内进行作业,可以明确责任主体,防治作业界面推诿扯皮,减少不必要的摩擦成本,提升整体作业质量;另一方面,通过对环卫产业链的协同整合,可以有效形成规模效应,降低作业整合处理成本。作业方式一体化,正符合当前环卫服务企业向产业链上下游延伸的发展趋势。垃圾分类一体化的趋势,与当前我国垃圾分类工作的推进密切相关。将垃圾分类与环卫服务结合进行,一方面,打通了环卫服务上下游的产业链,有助于居民环保意识的进一步提高,利于产业链的良性发展;另一方面,对垃圾从源头开始分类,利于建立与分类品种相配套的收运体系,建立与再生资源利用相协调的回收体系,完善与垃圾分类相衔接的终端处理设施,有助于循环经济链条的进一步完善。城乡环卫一体化是指将城市与农村的环卫工作放在同等重要的位置,通过统一规划,统一安排,科学有序开展环卫服务,彻底解决农村“垃圾围村”、环境脏乱差的问题。城乡环卫一体化的趋势使得环卫服务项目单个体量更大,对环卫服务公司的运营、管理经验要求更高。

地区趋势:经济发展水平和人口密度较高地区集中。环卫市场化推进速度与地区经济发展水平(支付能力)和区域人口密度(服务需求)关系密切。

1.2.2. 县镇乡市容环境卫生仍是一片蓝海

城乡环卫一体化加速,未来乡镇环卫市场空间不可小觑。除了城市和县城的环卫市场在扩容以外,乡镇农村的增长也不可小觑。近年来,建制镇在环卫专用设备需求数量上高于县城水平且增长迅速。随着乡镇生活水平的不断提高带来居民对居住环境要求的提高,乡镇环卫市场未来有较大的发展潜力。乡镇环卫项目主要形式是和城市环卫项目一起打包形成城乡环卫一体化项目,环卫企业以县城为锚地进而辐射周边乡镇,从而形成环卫一体化。预计未来乡镇环卫的模式仍将以城乡环卫一体化为主,农村环卫项目将和对应的城市环卫项目一起打包。市政环卫一直有着较为成熟的运营模式,城市环卫标准高同时需求稳定,企业承接市政环卫项目能够获得较为稳定的回报。乡镇环卫具有生活垃圾点多面广、产生量波动大的特点。目前在大部分情况下,单独承接乡镇环卫项目,企业难以获得稳定的盈利。在具体的城乡环卫一体化环卫项目中,典型的模式是以一个城市环卫项目为中心,建立覆盖周围乡镇的服务网。在其他一些省市地区特别是三四线以下城市,机械化作业率还较低,基本处于初级环卫装备阶段。环卫作业全面机械化的趋势不可阻挡,可以说,环卫设备与服务的下沉市场有着目前最大的增量红利和潜力。

1.3. 拥抱物联网和大数据,向新能源、智能化升级

1.3.1. 政策驱动环卫设备新能源化

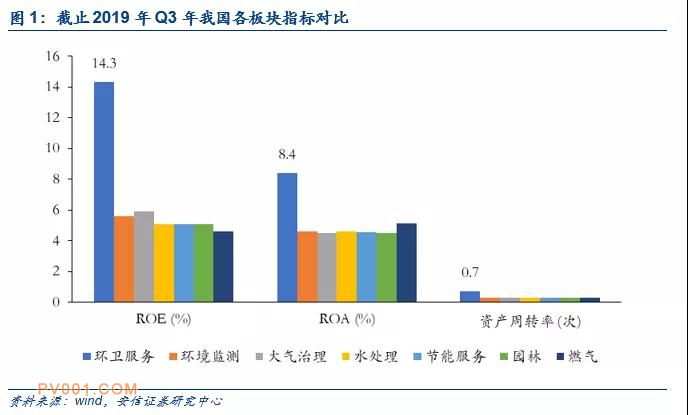

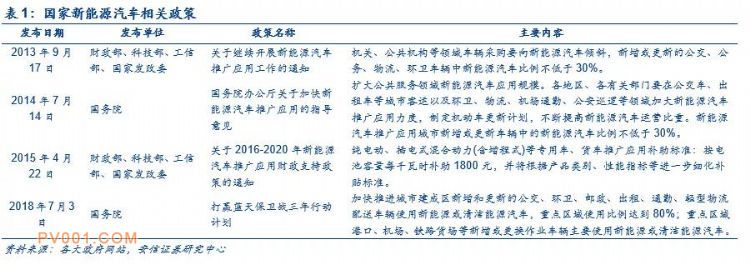

近年来,新能源汽车相关政策相继推出,促进新能源环卫车的发展。2013年9月,财政部等四部委印发《关于继续开展新能源汽车推广应用工作的通知》,要求新增或更新的公交、公务、物流、环卫车辆中新能源汽车比例不低于30%。2018年,《打赢蓝天保卫战三年行动计划》指出,加快推进城市建成区新增和更新的公交、环卫、邮政、出租、通勤、轻型物流配送车辆使用新能源或清洁能源汽车。

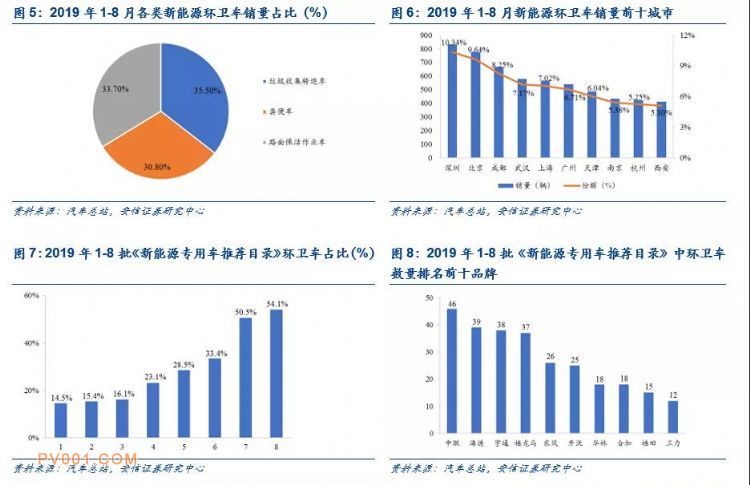

2019年新能源环卫车销量大幅增长,一二线城市需求集中度高。根据汽车总站数据,截至2019年8月,我国新能源专用车销量3.36万辆,同比增长29.4%,其中,新能源环卫车累计销售8062量,同比增长70.6%。将新能源环卫车按用途分类可分为垃圾收集转运车、粪便车和路面保洁作业车,三者销量分别为2862、2483、2717辆,占比分别为35.5%、30.8%、33.7%。从销售区域来看,一二线大城市为新能源环卫车的重点需求城市,前十名城市累计销售5716辆,占比达70.9%。新能源环卫车入选占比逐步增大,有望成为新宠。根据2019年工信部发布的1-8批《新能源专用车推荐目录》,新能源环卫车占比逐步提高,由第一批的14.5%提高至第8批的54.1%。从入选品牌看,环卫车中前三大品牌分别为中联、海德、宇通,入选车型数量分别为46、39、38款,新能源环卫车正逐渐成为新趋势,行业前列环卫车制造商有望获得优势。

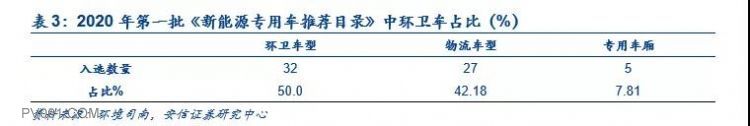

根据2020年第1批《目录》数据,新能源专用车按目标用途划分,入选车型占比如下:

新能源环卫车是本批次入选占比最高的细分车型,占半壁江山。我们认为主要原因如下:1)在能源供应和环境保护的压力下,发展新能源汽车已被列入国家战略。各新能源汽车示范推广城市政府也将购买使用新能源环卫车作为新能源汽车推广应用工作计划的一部分。2)从环卫领域推广应用的情况看,纯电动环卫车成为新能源环卫车中政府部门推广使用的主要对象。因为环卫车具有作业行驶速度慢、行驶路线固定、行驶路程短、作业时间固定等工作特性。此外,纯电动商用车底盘具有技术相对简单、成熟、充电方便、零排放、噪声小等优点,可大幅降低大气污染物排放,减少作业时的扰民问题。3)城市化进程加快带来市容环卫车辆的巨大需求,新能源环卫车需求越来越大。城市市容环境卫生车辆设备数量也呈现逐年增长趋势,尤其对新能源环卫车的需求权重随之加大。

综合资讯推荐

更多>>- 国机仪器仪表集团举办“合力同行·共赢未来

- 云南流体规划研究院荣膺中非创新创业大赛区

- 2025年10月我国激光测距雷达出口6545.87万

- 我国首个焦炉煤气100%转化项目落地

- 上海连成与中海油石化工程举办技术交流会

- 国家级奖项!普瑞泰格荣获国家环保领域最高

- 陕鼓承接西南某用户钢铁产能置换升级改造项

- 合肥东部新城水务环保集团有限公司考察团莅

- “西安交通大学-荏原机械淄博有限公司校外

- 沈鼓方案助力首个长输管线海门站变身隐形电

- 我国首个采用冷却塔的“华龙一号”核电站正

- 宁夏石化核心设备“换脑”升级打破技术依赖

- 肯富来与西安重装德秦公司强强联手,引领瓦

- 哈电集团研制的银江水电站5号机组投产发电

- 连成集团应邀参加第三届长三角高端产业及金

- 通用技术大连机床在大连市企业优秀班组长及

- 上海自仪携“硬核”产品亮相第四届石油石化

- 中通协阀门分会第八届二次代表大会 宣达集

- 国内单套处理规模最大含硫天然气净化厂在川

- 德国伊瑞斯阀门智造闪耀南美能源盛会