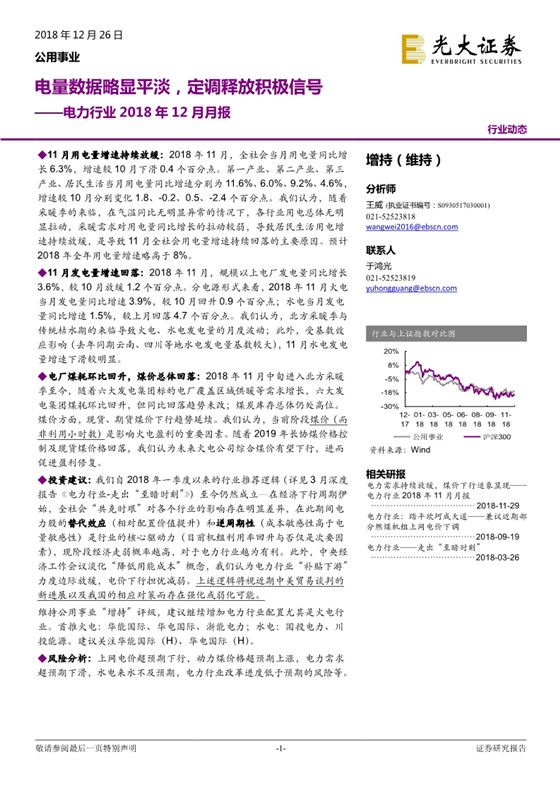

电力行业月报|电量数据略显平淡 定调释放积极信号

11月用电量增速持续放缓: 2018 年 11 月,全社会当月用电量同比增长 6.3%,增速较 10 月下滑 0.4 个百分点。 第一产业、第二产业、第三产业、居民生活当月用电量同比增速分别为 11.6%、 6.0%、 9.2%、 4.6%,增速较 10 月分别变化 1.8、 -0.2、 0.5、 -2.4 个百分点。我们认为, 随着采暖季的来临,在气温同比无明显异常的情况下,各行业用电总体无明显拉动,采暖需求对用电量同比增长的拉动较弱,导致居民生活用电增速持续放缓,是导致 11 月全社会用电量增速持续回落的主要原因。预计2018 年全年用电量增速略高于 8%。

11 月发电量增速回落: 2018 年 11 月,规模以上电厂发电量同比增长3.6%,较 10 月放缓 1.2 个百分点。分电源形式来看, 2018 年 11 月火电当月发电量同比增速 3.9%,较 10 月回升 0.9 个百分点;水电当月发电量同比增速 1.5%,较上月回落 4.7 个百分点。我们认为,北方采暖季与传统枯水期的来临导致火电、水电发电量的月度波动;此外,受基数效应影响(去年同期云南、四川等地水电发电量基数较大), 11 月水电发电量增速下滑较明显。

电厂煤耗环比回升,煤价总体回落: 2018 年 11 月中旬进入北方采暖季至今,随着六大发电集团标的电厂覆盖区域供暖等需求增长, 六大发电集团煤耗环比回升,但同比回落趋势未改;煤炭库存总体仍处高位。煤价方面,现货、期货煤价下行趋势延续。 我们认为,当前阶段煤价(而非利用小时数) 是影响火电盈利的重要因素。随着 2019 年长协煤价格控制及现货煤价格回落,我们认为未来火电公司综合煤价有望下行,进而促进盈利修复。

投资建议: 我们自 2018 年一季度以来的行业推荐逻辑(详见 3 月深度报告《电力行业-走出“至暗时刻”》)至今仍然成立—在经济下行周期伊始,全社会“共克时艰”对各个行业的影响存在明显差异,在此期间电力股的替代效应(相对配置价值提升)和逆周期性(成本敏感性高于电量敏感性)是行业的核心驱动力(目前机组利用率回升与否仅是次要因素),现阶段经济走弱概率越高,对于电力行业越为有利。 此外,中央经济工作会议淡化“降低用能成本”概念,我们认为电力行业“ 补贴下游”力度边际放缓,电价下行担忧减弱。 上述逻辑将视近期中美贸易谈判的新进展以及我国的相应对策而存在强化或弱化可能。

维持公用事业“增持”评级,建议继续增加电力行业配置尤其是火电行业。首推火电:华能国际、华电国际、浙能电力;水电:国投电力、川投能源。建议关注华能国际( H)、华电国际( H)。

风险分析: 上网电价超预期下行,动力煤价格超预期上涨,电力需求超预期下滑,水电来水不及预期,电力行业改革进度低于预期的风险等。

- 上一篇:眉县分公司全面谋划元旦值班保电工作

- 下一篇:推动国家电网公司企业文化建设落地落实

阀门资讯推荐

更多>>- 普瑞泰格荣获2025年度江苏省科技创新协会科

- 做精做细水文章 深挖降耗新空间

- 江苏神通阀门接受4家机构调研:核级蝶阀球

- 北阀总厂「一种具有紧急切断功能的加氢阀门

- 泉兴阀门DN1600大口径高压旋球阀成功交付引

- Allmech推出Runxin F135双联阀以提升水处理

- 中航化阀门闪耀阿布扎比石油展,中东布局再

- 沈鼓集团与西安交大签约共建储能技术与装备

- 永嘉县职业教育中心 “伯特利产教融合实验

- 上海标一阀门成功维权,"标一"字号权益获法

- 博纳斯威的“新基座”:用全栈标准化解锁智

- 安特威实现高压球阀全尺寸系列化

- 重庆川仪调节阀「高压气蚀阀」专利完成

- 中国石油国内首个CCUS-EGR先导试验工程投产

- 阳泉阀门"五小"成果亮相省"五小"创新大赛优

- 盐电集团液动高压闸阀顺利交付南美业主

- 有氟密集团标准委员会成立大会在福建工厂隆

- 县委书记、县长许根林赴江恒阀业调研,强调

- 获赔18万元!凯士比商标保护持续发力、再创

- 特技、保一等成功通过2025年专精特新“小巨